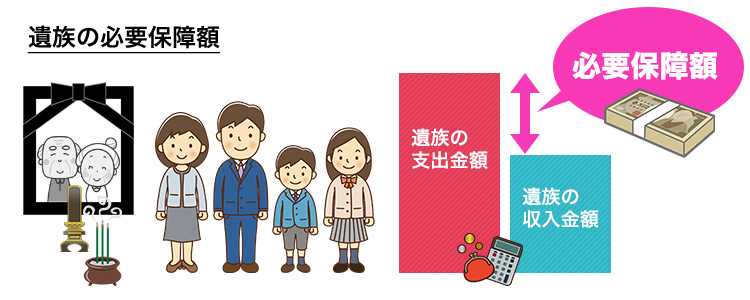

「収入額」「支出額」から保障額を計算

必要保障額の 考え方と 計算法

生命保険を契約する際に必ず考える必要があるのは必要保障額です。

遺された家族が必要になるお金はどのように算出されば良いのでしょうか。

必要保障額を算出するための計算方法をご紹介します。

必要保障額を算出するにはまず「①遺族の収入」を算出することから始め、次に「②遺族が使うであろう支出額」を計算します。

以下図で示すとおり、支出から収入を差し引いた金額が「必要保障額」となります。

家族の中で主な収入源となっている人が亡くなった場合は、収入金額と支出金額の差が大きく開きますので、必要保障額が大きくなります。

一方、収入が少ない人が亡くなった場合の保障額は高額でなくても問題ありません。

①遺族の収入額を算出する

では、遺族の収入額はどのように想定をすればよいのでしょうか。

遺族の収入額が決まる要素をご紹介します。

貯蓄額

まずは基礎となる貯蓄が現在いくらあるかが重要です。

極端な例ですが、貯蓄が遺族の支出金額を上回るのであれば、生命保険に入る必要はありません。

現在の貯蓄は生命保険の必要保障額を検討するうえで、重要な要素となります。

遺族の収入

遺された遺族が仕事によってどれくらいの収入を得る事ができるかを抑えておきましょう。

仕事をしている場合は定年までの年数。

仕事をしていない場合は、あなたが亡くなった際に始める仕事で得られる収入の想定額を考えます。

受取可能な年金額

必要保障額を検討するうえでは、配偶者の老後の生活も視野に入れておく必要があります。

全ての国民が加入することが義務付けられている基礎年金で受け取れる金額は年間70万円程度ですが、これに勤務形態や収入などによって差がつく厚生年金等が加わります。

統計によると厚生年金の平均受給額は以下の通りです。

| 厚生年金の平均受給額 | |

|---|---|

| 男性 | 165,668円 |

| 女性 | 103,026円 |

女性の方が男性に比べて受取額が少ないのは女性の社会進出が今ほど進んでいなかったことに起因しています。

あくまで平均額で実際に受け取れる額は厚生年金の加入月数や現役時代に受け取っていた報酬額により大きく異なります。

ご自身や家族の年金額を詳しく知りたい方は毎年日本年金機構から送られてくる年金定期便や同じく日本年金機構が運営しているねんきんネットで確認してみると良いでしょう。

②遺族の支出額を算出する

続いて支出額の算出手順です。

カテゴリ毎に必要な費用を検討してみましょう。

衣・食・住にかかる費用

支出額の基礎となるのが衣・食・住にかかる費用です。

毎月の生活費がどれくらいかかっているかが把握できていない人は家計簿をつけるなどして把握しておいた方が良いでしょう。

人によって大きく差が出るのが「住」、つまり住宅費用です。

住宅費用は現在住んでいる家が持家か賃貸かによって、大きく必要な支出額が異なります。

住宅ローンを組んでいる場合は契約者が死亡した場合にローン残高の返済が免除となる特約がついていることが多いので、住に関する費用は大きく削減されます。

賃貸の場合は毎月の家賃がそのままかかってきますので、大きな支出となり、必要保障額は持家の場合よりも大きくなってしまいます。

教育費用

子供がいる場合は教育費用がかかります。幼小中高大を全て公立と仮定した場合で約1,000万円、全て私立(文系)の場合は約2,500万円必要と言われています。

子供の教育費は生命保険の必要保障額を算出するうえで、大変重要な要素ですので必ず計算に入れておくようにしましょう。

老後の支出

単身高齢者世帯の毎月の支出はいくらくらいかかるのでしょうか。

総務省統計によると平均支出は以下の通りです。

| 単身高齢者世帯の平均月額支出 | |

|---|---|

| 男性 | 176,599円 |

| 女性 | 160,340円 |

先ほども掲載した厚生年金収入額と差し引くと以下の通りとなります。

| 単身高齢者世帯の平均月額収支 | |

|---|---|

| 男性 | 165,668円(収入)‐176,599円=▲10,931円 |

| 女性 | 103,026円(収入)‐160,340円=▲86,992円 |

女性は年間約100万円もの赤字となり、その状態が20年間続くと老後の出費だけで2,000万円も必要ということになります。

今後は少子高齢化で更に年金収入が少なくなることも予想されますので、老後の資金は余裕を持って算出しておいた方が良いでしょう。

ライフステージで変化する必要保障額

ここまで説明した通り、必要保障額は「遺族の支出額―遺族の収入額」で算出しますが、同じ家庭でもライフステージによっても大きく変動することになります。

例えば、子供が0歳の時と大学を卒業してからでは必要保障額は大きく異なるでしょう。

子が就職する年齢に達していれば教育費をカウントする必要はなく、単純に夫婦二人の生活だけを考えればよいのです。

生命保険を加入する際は今の必要額と将来の必要額を予想して算出する必要があります。

また、必要保障額が増減した際は保険の見直しを行うことで、保険金額が必要保障額に足りていないということや逆に保険料を過大に払い過ぎるという自体を防ぐことができます。